Модель оценки рентабельности банка

Рынок побуждает кредитные организации периодически оценивать динамику прибыли, чтобы своевременно выявить проблемы, препятствующие достижению целей инвесторов и клиентов, а также удержать допустимый уровень риска. Методология бухгалтерского учета, максимально приближенная к международным стандартам, требует углубленного анализа рентабельности банка, формирующей основу его надежности и роста.

Модель оценки рентабельности банка

Действующая модель расчета рентабельности банка содержит три основных показателя. Они отличаются по объему и характеру информации и обладают разной способностью определять ключевые направления анализа эффективности банка.

1. Отношение чистой прибыли к средним активам

Отношение прибыли к средним активам, очищенным от регулирующих счетов, служит важным показателем при сравнении рентабельности одного банка с рентабельностью других банков или общей системы в целом. Главным девизом анализа должна быть оценка объема и структуры доходоприносящих и не приносящих (неработающих) активов.

Изменение размера и состава вложений сильно воздействует на факторы жизнеобеспечения банка, смещение центров прибыли и затрат. Поскольку основную долю в активах, как правило, составляют кредиты, анализ их качества (доступности, возвратности, доходности) должен быть приоритетным и проводиться комплексно с участием смежных служб, а также ведущих специалистов внутреннего контроля, чтобы обеспечить объективность результатов анализа.

Увеличение объемов работающих активов наряду с позитивным может дать и негативный эффект, если размещение средств недостаточно увязано с динамикой ликвидности, особенно мгновенной, дефицит которой грозит банкротством и уходом банка с рынка.

Важным индикатором, указывающим на проблемы роста размера активов и, соответственно, доходов, служит динамика показателя достаточности совокупного капитала. По данным публикуемой отчетности, у некоторых банков норма капитала достигает 15-23%, что превышает установленный Центробанком минимальный уровень в полтора-два раза. О чем это говорит, если не о желании убедить рынок в высокой надежности банка?

Причинами такой ситуации могут быть:

-

Из-за недостаточной подготовки аналитического аппарата банк ведет чрезмерно осторожную политику, отметая предлагаемые для кредитования проекты со сложным расчетом окупаемости, что не позволяет соотнести прибыль с риском.

-

Сложилась ситуация, когда оценке нормы капитала предшествовал крупный его прилив, но размещение в активы задерживалось.

-

Банк в ущерб доходам от активов наращивает ликвидность, предчувствуя накат угроз из-за ухудшения экономической среды. Однако в любом случае владельцы банка, нацеленные на высокие дивиденды и бонусы, потребуют от исполнительного органа объяснить мотивы своих решений и дать оценку планам повышения эффективности активов.

2. Отношение чистой прибыли к среднему акционерному капиталу

Мнение, что обобщающим показателем рентабельности банка является отношение прибыли к акционерному капиталу, является спорным. Отражая уровень отдачи этой части совокупного капитала, данный коэффициент указывает держателям акций на целесообразность увеличения своих инвестиций или перевода их в другие банки и сектора экономики. Такая информация полезна, но малопригодна для комплексного анализа финансовых результатов банка, поскольку в формировании его совокупных активов, приносящих доход, участвуют нераспределенная прибыль, специальные фонды и превышающие капитал вклады, депозиты и другие привлеченные средства.

Высокая эффективность акционерного капитала может быть следствием его недостаточности, поэтому норма прибыли на акционерный капитал может быть «втянута» в углубленный анализ не иначе как выраженная в показателях, характеризующих структуру и отдачу общих ресурсов банка. Для этого рекомендуем использовать эвристический прием расчета коэффициента рентабельности акционерного капитала – умножение коэффициента рентабельности активов на мультипликатор капитала:

Прибыль/Средний акционерный капитал = Прибыль / Средние активы * Средние активы / Средний акционерный капитал

Мультипликатор капитала (леверидж) – финансовый коэффициент, определяющий соотношение банковских активов, финансируемых за счет долговых обязательств. Анализ опубликованной отчетности ряда российских банков показывает, что мультипликатор акционерного капитала достигает 6-9 единиц.

Из расчета видно, что эффективность осуществляемых акционерами вложений в банк находится в прямой зависимости от прибыльности активов и кратности превышения их над размером акционерного капитала (что указывает на заинтересованность банков работать на грани риска, т.е. с возрастающим по сравнению с капиталом объемом привлеченных средств).

Зависимость отдачи акционерного капитала от объема и качества активов делает показатель их рентабельности значимым в оценке менеджмента и эффективности банка, поскольку дает широкий выбор направлений для анализа стоимости притока и цены размещения финансовых средств.

Обладая широкой информативностью, норма прибыли на активы и на акционерный капитал по широте охвата факторов и глубине анализа рентабельности банка, по нашему мнению, уступает коэффициенту, соотносящему прибыль с общими издержками. Это ключевой интегральный показатель, вбирающий в себя практически все процессы деятельности банка. Именно его уровень и динамика характеризуют профессионализм всего аппарата, формируют фундамент финансовой устойчивости банка и расширения его клиентской и капитальной базы с захватом новых ниш на рынке.

3. Отношение чистой прибыли к издержкам

Результативность анализа нормы прибыли на издержки требует применения особых статистических приемов и оценочных показателей.

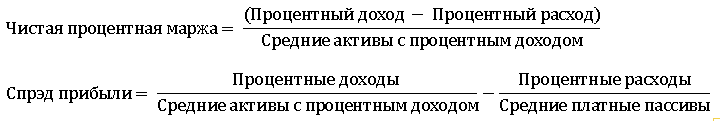

К таким высокоинформативным показателям относят:

В отличие от внешне схожей с ним чистой процентной маржи спрэд прибыли полностью улавливает влияние затратоемкости ресурсов, поскольку учитывает их объем. При этом в процентные доходы включаются доходы от вложений в ценные бумаги, что делает показатели процентных и непроцентных доходов более соизмеримыми.

Определяя процентный разброс между стоимостью привлеченных ресурсов и доходностью их размещения, спрэд прибыли позволяет оценить взвешенность процентной политики банка, способность его менеджмента своевременно и адекватно реагировать на изменяющиеся обстоятельства. Уровень спрэда тонко улавливает усиление конкуренции и другие процессы, определяющие доступность банка для внешних источников заимствования средств, включая недорогостоящие (но потенциально опасные для ликвидности) ресурсы на расчетных счетах предприятий. При равенстве заимствованных и размещенных в доходные активы ресурсов величины чистой процентной маржи и спрэда совпадают. Это происходит в отдельных сделках, когда привлеченные средства «транзитом» направляются на осуществление заранее намеченной операции, приносящей процентный доход.

Особую роль в оценке прибыльности и делового имиджа банка играют непроцентные доходы. Увеличение размера и доли таких доходов, не связанных с высоким риском, характеризует возросшую деловую активность и квалификацию банковского персонала, свидетельствует о снижении зависимости от кредиторов и изменения процентных ставок, а также усилении диверсификации операций для сбалансированности прибыльности и ликвидности банка.

Аналитическим конкурентом нормы прибыли на издержки в известной мере являются используемые в практике коэффициент отношения прибыли к доходам и коэффициент затрат к доходам. По информативности и пофакторному анализу данные коэффициенты являются, по сути, дублерами ключевого показателя рентабельности банка. Но преимущество дополнительных коэффициентов, особенно второго, состоит в том, что их величина позволяет более четко и оперативно воспринимать качество управления издержками и доходами, стоимостью притока и ценой размещения привлеченных средств.

Сводный аналитический отчет оценки рентабельности банка (примерный перечень)

| № стр. | Показатель | Год | Отчетный год, в % к году | |||

|---|---|---|---|---|---|---|

| отчет | базис | предыдущий | базисному | предыдущему | ||

| 1 | Доходы | |||||

| 2 | Расходы | |||||

| 3 | Валовая прибыль | |||||

| 4 | Чистая прибыль | |||||

| 5 | Коэффициент управления налогами (строка 4 / строка 3) | X | X | |||

| 6 | Средний акционерный капитал | |||||

| 7 | Средний совокупный капитал | |||||

| 8 | Средние чистые активы | |||||

| 9 | Коэффициент рентабельности, чистая прибыль к: | |||||

| - расходам; | X | X | ||||

| - среднему акционерному капиталу; | ||||||

| - средним чистым активам | X | X | ||||

| 10 | Мультипликатор акционерного капитала (строка 8 / строка 6) | X | X | |||

| 11 | Коэффициент долговой нагрузки банка ((строка 8 - строка 7) / строка 7) | X | X | |||

| 12 | Коэффициент внутреннего капиталообразования ((строка 7 - строка 6) / строка 7) | X | X | |||

| 13 | Норма дивидендов на средний акционерный капитал, % | X | X | |||

| 14 | Доля дивидендов в после налоговой прибыли, % | X | X | |||

| 15 | Доля резерва на возможные потери по ссудам в общей сумме кредитных вложений, % | X | X | |||

| 16 | Коэффициент доступности банка к денежным рынкам (задолженность перед Банком России и другими банками / сумма привлеченных средств) | |||||

| 17 | Коэффициент доверия к банку участников денежного рынка (объем кредитов, полученных от Банка России и других банков без залога и поручительств / объем кредитов, полученных от Банка России и других банков) | X | X | |||

| 18 | Коэффициент готовности средств клиентов участвовать в платежах (отношение остатков средств на корсчете и в кассе банка к остаткам средств на расчетных, текущих, чековых и аккредитивных счетах клиентов) | |||||

| 19 | Критериальный коэффициент абсолютной платежеспособности банка (сумма обязательств, уплаченных в срок / сумма предъявленных обязательств) | |||||

Примечания:

1. При оценке банковских процессов коэффициенты используются как способ сжатия двух видов информации в один. Коэффициент, указанный в строке 18, рассчитывается при условии, если числитель равен или меньше знаменателя. Коэффициент при величине 0,25 означает, что в платежах клиентов могут принять участие лишь 25% фактически имеющихся у них средств, а другая их часть (75%) использована банком в качестве финансовых ресурсов. Данный коэффициент, исчисленный в динамике, может дать важную информацию для оценки ликвидности банка, обоснованности его тарифов и размера платы за остатки средств на расчетных (текущих) счетах клиентов.

2. Данные таблицы могут быть дополнены фактическими величинами нормы достаточности капитала и разных видов ликвидности, чистой процентной маржи (спрэда прибыли), соразмерности сроков привлечения и размещения привлеченных средств, а также другими показателями «болевых точек» банка.

3. Для более объективной оценки эффективности кредитной организации некоторые исследователи банковского дела США рекомендуют чистую прибыль сокращать на несвойственный банковской деятельности доход от продажи имущества и оборудования.

Автор: Проскурин А.М., к. э. н., банковский экспертИсточник: Управление в кредитной организации, 2014 №4