| Главная » Статьи » Финансовый анализ » Оценка и анализ имущественного положения |

Анализ структуры источников предприятия

|

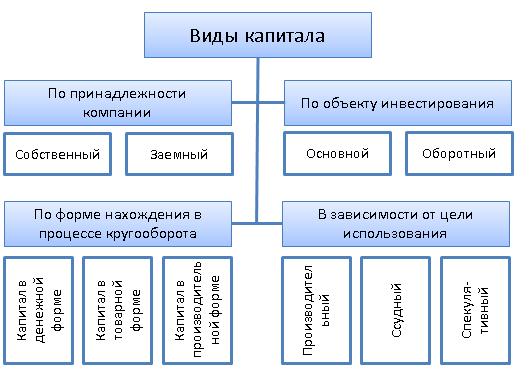

Финансовое состояние компании сильно зависит от того, какими средствами (капиталом) оно располагает и от структуры этих вложений. Рисунок 1. Виды капитала  Рассмотрим основные классификации капитала:

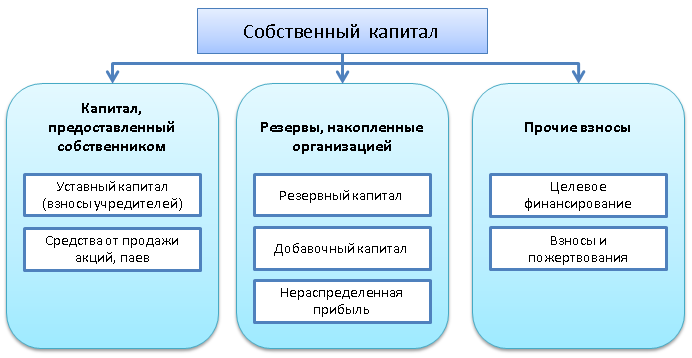

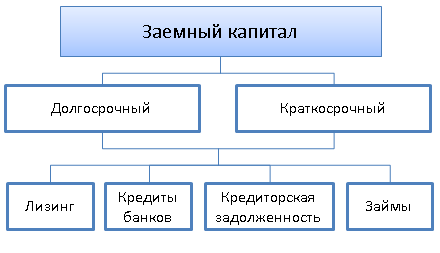

Необходимость в собственном капитале обусловлена требованиями самофинансирования компаний. Рисунок 2. Структура собственного капитала  Собственный капитал это основа финансовой независимости организации. Однако нужно учитывать, что финансирование деятельности организации только за счет собственных средств не всегда выгодна для компании, особенно в тех случаях, когда производство носит сезонный характер. Тогда в отдельные периоды будут накапливаться денежные излишки на счетах в банке, а в другие периоды их будет возникать дефицит ликвидности. Кроме того, следует иметь в виду, что если цены на финансовые ресурсы низкие, а предприятие может обеспечить более высокий уровень отдачи на вложенный капитал, чем платить за кредитные ресурсы, то, привлекая кредиты, оно может повысить общую рентабельность хозяйственной деятельности компании. В то же время если средства фирмы созданы в основном за счет краткосрочных обязательств, то его финансовое положение будет неустойчивым, так как с краткосрочным капиталом постоянная работа, направленная на контроль за его своевременным возвратом и привлечение в оборот на непродолжительное время других капиталов. Рисунок 3. Структура заемного капитала  При анализе структуры источников предприятия (т. е. собственный и заемный капитал) в первую очередь следует изучить изменения в их составе, структуре и дать им оценку. От того, насколько оптимально соотношение собственного и заемного капитала, во многом зависит финансовая устойчивость организации. Данные о составе и динамике заемных средств отражаются во 2 и 3 разделах пассива бухгалтерского баланса. К ним относятся:

Оценка изменений, которые произошли в структуре капитала, может быть разной с позиции инвесторов и с позиции менеджмента. Для банков и прочих инвесторов ситуация более надежная, если доля собственного капитала у клиента больше половины, так как это исключает финансовый риск. Компании же, как правило, заинтересованы в привлечении заемных средств. Получив заёмные средства под меньший процент, чем рентабельность предприятия, можно расширить производство, повысить доходность собственного капитала. При внутреннем анализе финансового состояния необходимо изучить динамику и структуру собственного и заемного капитала, выяснить причины изменения отдельных слагаемых и дать оценку этим изменениям за рассматриваемый период. Привлечение заемных средств в оборот предприятия это нормальная практика. Это содействует временному улучшению финансового состояния при условии, что средства не замораживаются на продолжительное время в обороте и своевременно возвращаются. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов, применению санкций и ухудшению финансового положения. Разумная сумма заемного капитала способна благоприятно сказаться на финансовом состоянии организации, а чрезмерная величина ухудшить его. Поэтому в процессе анализа необходимо изучить состав, давность появления кредиторской задолженности, наличие, частоту и причину образования кредиторки перед поставщиками, подрядчиками, бюджетом, обязательно при проведении анализа необходимо установить сумму выплаченных штрафом и процентов за просрочку платежей. При анализе кредиторки следует учитывать, что она является одновременно источником покрытия дебиторской и кредиторской задолженности. Если первая превышает вторую, то это свидетельствует об иммобилизации собственного капитала в дебиторскую задолженность. |

|

|

|

|

| Тэги: |

- Оценка стоимости имущества предприятия

- Анализ долгосрочных финансовых вложений

- Анализ имущественного положения

- Оценка эффективности и интенсивности использования капитала

- Показатели оценки имущественного положения