Методы формирования отчета о движении денежных средств

Денежные средства являются одним из наиболее ограниченных ресурсов, поэтому успех хозяйственной деятельности предприятия во многом определяется способностью менеджмента их рационально распределять и использовать. Они необходимы предприятию для выплаты заработной платы, покупки сырья, материалов, основных средств, уплаты налогов, обслуживания долга, выплаты дивидендов и т. д.

Для эффективного управления денежным потоком необходимо знать: его величину за тот или иной период времени; его структуру (основные элементы); виды деятельности, формирующие соответствующие элементы потока и механизмы их формирования. В этой связи важнейшим инструментом управления денежным потоком фирмы является отчет о движении денежных средств (cash flow statement).

Как правило, отчет о движении денежных средств формируется на основе бухгалтерской информации либо данных, содержащихся в балансе и отчете о прибылях и убытках, однако, в отличие от них, он непосредственно не связан с учетной политикой фирмы и в этом смысле является более объективным.

Представление отчета о движении денежных средств во многих странах является обязательным и регулируется законодательно. В МСФО, так и в ГААП США отчет о движении денежных средств является отдельным, самостоятельным компонентом финансовой отчетности (независимо от выбранного способа его составления, и информация о денежных потоках от операционной деятельности может быть представлена как прямым, так и косвенным методом). В Российской Федерации он также входит в состав обязательной бухгалтерской отчетности (ф. № 4), составляемой организациями. Следует отметить, что, несмотря на существование подобной формы в российской отчетности, она содержит ряд отличий от международных стандартов, которые затрудняют ее использование в целях управления.

Отчет о движении денежных средств в России входил вначале в состав пояснений, а со временем стал входить в состав приложений к бухгалтерскому балансу и отчету о финансовых результатах (табл. 1). Это свидетельствует о важности и возрастающем интересе к предоставляемой информации в рассматриваемой форме отчетности.

Таблица 1. Эволюция занимаемой позиции отчета о движении денежных средств в составе бухгалтерской отчетности в нормативно-правовой базе РФ| Период действия | Нормативно-правовой документ | Место отчета о движении денежных средств в составе бухгалтерской (финансовой) отчетности |

|---|---|---|

| Законодательный уровень | ||

| С 1996 г. по 2012 г. | Федеральный закон от 21.11.1996 №129-ФЗ «О бухгалтерском учете» | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

| С 2013 г. по настоящее время | Федеральный закон от 06.12.2011 №402-ФЗ «О бухгалтерском учете» | В составе приложений к бухгалтерскому балансу и отчету о финансовых результатах |

| С 1995 г. по 1998 г. | Приказ Минфина России от 26.12.1994 №170 «О Положении о бухгалтерском учете и отчетности в Российской Федерации» | Не указано |

| С 1999 г. по настоящее время | Приказ Минфина России от 29.07.1998 №34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

| Нормативный уровень | ||

| С 2011 г. по настоящее время | Приказ Минфина России от 02.02.2011 №11н «Об утверждении Положения по бухгалтерскому учету «Отчет о движении денежных средств» (ПБУ 23/2011) | Не указано |

| С 1996 г. по 2000 г. | Приказ Минфина России от 08.02.1996 №10 «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/96) | В составе пояснений к бухгалтерскому балансу, отчету о финансовых результатах |

| С 2000 г. по настоящее время | Приказ Минфина России от 06.07.1999 №43н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

| Методический уровень | ||

| С 1996 г. до 2002 г. | Приказ Минфина России от 12.11.1996 №97 «О годовой бухгалтерской отчетности организаций» | В составе пояснений к бухгалтерскому балансу и отчету о прибылях и убытках |

| С 2002 г. до 2003 г. | Приказ Минфина России от 13.01.2000 №4н «О формах бухгалтерской отчетности организаций» | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

| С 2003 г. до 2011 г. | Приказ Минфина России от 22.07.2003 №67н «О формах бухгалтерской отчетности организаций» | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

| С 2011 г. по настоящее время | Приказ Минфина России от 02.07.2010 №66н «О формах бухгалтерской отчетности организаций» | В составе приложений к бухгалтерскому балансу и отчету о прибылях и убытках |

Отчет о движении денежных средств остро необходим как менеджерам, так и внешним пользователям – кредиторам, акционерам, инвесторам и т. д., которые по результатам его построения и анализа могут увидеть реальные доходы и расходы, а также получить ответы на следующие вопросы:

- В каком объеме и из каких источников получены денежные средства и каковы основные направления их использования?

- Способно ли предприятие в результате своей основной деятельности обеспечить превышение поступлений денежных средств над выплатами?

- В состоянии ли предприятие выполнять и обслуживать свои обязательства? Достаточно ли денежных средств для ведения основной деятельности?

- В какой степени предприятие может обеспечить инвестиционные потребности за счет внутренних источников денежных средств?

- Чем объясняется разность между величиной полученной прибыли и объемом денежных средств и др.

Согласно МСФО отчет о движении денежных средств должен объяснять причины изменения статей денежных средств за рассматриваемый период и содержать информацию о денежных потоках фирмы в разрезе ее операционной, инвестиционной и финансовой деятельности. При этом состав статей перечисленных разделов отчета, а также степень их детализации определяется предприятием самостоятельно.

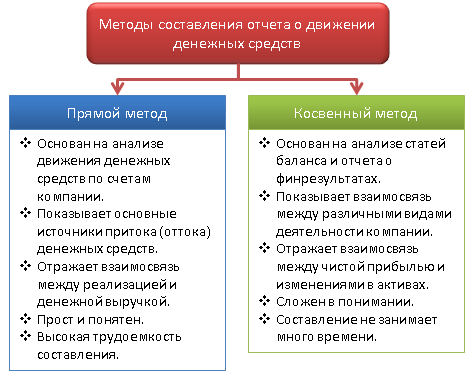

Методы составления отчета о движении денежных средств

Существуют два основных метода построения детализированных отчетов о денежных потоках – прямой и косвенный. (рис. 1)

Рисунок 1. Методы составления отчета о движении денежных средств

При этом согласно МСФО потоки денежных средств детализируются в разрезе трех ключевых видов деятельности: операционная (основная); инвестиционная; финансовая.

Разделение всей деятельности предприятия на три указанные составляющие очень важно для российской практики, поскольку положительный совокупный поток может быть получен за счет компенсации отрицательного денежного потока от основной деятельности притоком средств от продажи активов (инвестиционная деятельность) или привлечением кредитов банка (финансовая деятельность). В этом случае величина совокупного потока «маскирует» реальную убыточность предприятия.

Прямой метод построения отчета о движении денежных средств

Наибольшую сложность в процессе построения отчета о движении денежных средств прямым методом, в особенности для внешнего аналитика, представляет его первый раздел, отражающий движение денежных средств от операционной деятельности.

При использовании прямого метода раскрываются основные виды валовых денежных поступлений и выплат.

Выделяют следующие достоинства этого метода: возможность показать основные источники притока и направления оттока денежных средств; возможность делать оперативные выводы относительно достаточности средств для платежей по различным текущим обязательствам; непосредственная привязка к кассовому плану (бюджету денежных поступлений и выплат); устанавливает взаимосвязь между реализацией и денежной выручкой за отчетный период и др.

Информация об основных видах денежных поступлений и выплат может быть получена: из учетных записей фирмы; из баланса и отчета о прибылях и убытках, используя корректировку соответствующих статей. В первом случае специалисты, ответственные за формирование отчетности, анализируют движение денежных средств по различным счетам бухгалтерского учета и классифицируют денежные потоки по видам деятельности (операционной, финансовой или инвестиционной). Однако на практике большинство предприятий ежедневно осуществляет огромное число операций, вызывающих движение денежных средств, поэтому движение денежных средств довольно трудно анализировать и классифицировать. В этой связи метод построения на основе учетных данных зачастую оказывается слишком трудоемким даже для внутренних бухгалтерских служб. Кроме того, он неприемлем для внешних пользователей, которые не имеют доступа к учетным данным предприятия, составляющим его коммерческую тайну.

В этой ситуации более простым и универсальным способом является использование данных баланса и отчета о прибылях и убытках с соответствующими корректировками.

Схема определения денежного потока от основной деятельности (прямой метод)1. Денежные средства, полученные от клиентов =

(+)Чистая выручка от реализации2. Выплаты поставщикам и персоналу =

+(-) Уменьшение (увеличение) дебиторской задолженности

+ Авансы полученные

(-) Себестоимость реализованных продуктов и услуг3. Процентные и прочие текущие расходы и доходы =

+(-) Увеличение (уменьшение) товарных запасов

+(-) Уменьшение (увеличение) кредиторской задолженности

+(-) Увеличение (уменьшение) по расходам будущих периодов

+ Общехозяйственные, коммерческие и административные расходы

+(-) Уменьшение (увеличение) прочих обязательств

(-) Процентные расходы4. Выплаченные налоги =

+(-) Уменьшение (увеличение) начисленных процентов

+(-) Уменьшение (увеличение) резервов под предстоящие платежи

+(-) Внереализационные / прочие доходы (расходы)

(-) НалогиДенежный поток от операционной деятельности = (п.1 - п.2 - п.3 - п.4)

+(-) Уменьшение (увеличение) задолженности / резервов по налоговым платежам

+(-) Увеличение (уменьшение) авансов по налоговым платежам

Недостатком рассмотренного метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств предприятия. В оперативном управлении прямой метод определения денежного потока может использоваться для контроля за процессом формирования прибыли и получения выводов относительно достаточности средств для платежей по текущим обязательствам. В долгосрочной перспективе прямой метод расчета величины денежного потока дает возможность оценить ликвидность предприятия, поскольку детально раскрывает движение денежных средств на счетах, а также показывает степень покрытия инвестиционных и финансовых потребностей предприятия имеющимися у него денежными ресурсами.

Косвенный метод построения отчета о движении денежных средств

Отчет о движении денежных средств в разрезе операционной деятельности может быть получен и с помощью косвенного метода. По алгоритму построения этот метод является обратным к прямому.

При использовании косвенного метода чистая прибыль или убыток фирмы корректируются с учетом результатов операций не денежного характера, а также изменений, произошедших в операционном оборотном капитале. Таким образом, данный метод:

- показывает взаимосвязи между разными видами деятельности предприятия;

- устанавливает зависимость между чистой прибылью и изменениями в оборотном капитале предприятия за отчетный период.

Алгоритм формирования денежного потока от операционной деятельности косвенным методом включает реализацию следующих этапов:

- По данным отчетности определяется чистая прибыль предприятия.

- К чистой прибыли добавляются суммы статей затрат, не вызывающих в реальности движение денежных средств (например, амортизация).

- Вычитаются (прибавляются) любые увеличения (уменьшения), произошедшие в статьях текущих активов, за исключением статьи «Денежные средства».

- Прибавляются (вычитаются) любые увеличения (уменьшения), произошедшие в статьях краткосрочных обязательств, не требующих процентных выплат.

Денежный поток от операционной деятельности =

+ Чистая прибыль

+ Амортизация

- (+) увеличение (уменьшение) дебиторской задолженности

- (+) увеличение (уменьшение) товарных запасов

- (+) увеличение (уменьшение) прочих оборотных активов

+ (-) увеличение (уменьшение) кредиторской задолженности

+(-) увеличение (уменьшение) процентов к уплате

+(-) увеличение (уменьшение) резервов предстоящих платежей

+(-) увеличение (уменьшение) задолженности по налоговым платежам

Косвенный метод показывает, где конкретно овеществлена прибыль компании, или куда инвестированы «живые» деньги. Помимо простоты расчетов, основным преимуществом использования косвенного метода в оперативном управлении является то, что он позволяет установить соответствие между финансовым результатом и изменениями в оборотном капитале, задействованном в основной деятельности. В долгосрочной перспективе этот метод позволяет выявить наиболее проблемные «места скопления» замороженных денежных средств и, соответственно, наметить пути выхода из подобной ситуации.

Сравнительный анализ методов составления отчета о движении денежных средств

| Метод составления | Преимущества | Проблемы | |

|---|---|---|---|

| Суть проблем | Существующий подход к решению | ||

| Прямой | 1. Показывает

реальное движение денежных средств и их эквивалентов, так как

формируется по данным счетов бухгалтерского учета: главной книги,

журналов-ордеров, других регистров учета. 2. Позволяет судить об источниках притока и оттока денежных средств и их эквивалентов, об их достаточности для платежей по обязательствам организации. 3. Более информативен с точки зрения интерпретации данного отчета и его использования для анализа финансового состояния компании [5, 6]. 4. Позволяет дать оценку уровня ликвидности компании в долгосрочной перспективе [7]. 5. Обеспечивает информацию, полезную для оценки будущих потоков денежных средств [8]. |

1. Достаточно трудоемок – для его составления необходим

большой массив данных по денежным операциям, поэтому требуется

детализированный классификатор движений денежных средств и их

эквивалентов и автоматизация учетного процесса [5, 6]. 2. Сложности при составлении консолидированного отчета:

|

Ключом к решению этих проблем является автоматизация учета [5, 6]. |

| 4. Не учитывает связи между полученной прибылью (убытком) и изменением величины денежных средств организации [7], т.е. не отвечает на вопрос – почему отклоняется значение изменения денежных средств от полученной чистой прибыли. | Составление отчета о движении денежных средств косвенным методом. | ||

| Косвенный | 1. Простота

расчетов и установление связи между чистой прибылью или прибылью до

налогообложения и изменениями по статьям баланса, задействованным в

основной деятельности. Таким образом, отчет о движении денежных средств

можно составить на основе отчета о финансовых результатах и

бухгалтерского баланса. 2. Не требуются данные о реальных денежных потоках, взятых из бухгалтерских систем или сколько-нибудь существенной автоматизации учета [5, 6]. |

1. Необходимость ожидания закрытия отчетного периода. Не представляет оперативно информацию после окончания отчетного периода, так как составляется на основе отчета о финансовых результатах и бухгалтерского баланса, которые по правилам российского учета формируются до конца марта. Именно в этот момент данный отчет требуется управлению компании для целей согласования бюджетов и стратегических прогнозов на год. | Составление регламента составления отчетности, требование раннего закрытия периода, разработка форм сбора данных для целей составления отчета о движении денежных средств и консолидации [5]. |

| 2.

Менее нагляден и на его основе трудно

«расшифровать» какую-либо цифру

отчета до уровня проводок по движению денежных средств, что часто

требуется для внутреннего контроля и бюджетирования [5, 6]. 3. Не обеспечивает информацию, полезную для оценки будущих потоков денежных средств. |

Составление отчета о движении денежных средств прямым методом. | ||

| Вывод: подходит для компаний, не имеющих возможность автоматизировать процесс учета достаточно [7]. | |||

Кроме того, важным фактором при выборе метода составления отчета о движении денежных средств является доступность данных. Зачастую информацию, необходимую для заполнения статей раздела «Операционная деятельность» прямым методом, очень сложно выделить из совокупного денежного потока компании, а затраты на его формирование достаточны высоки.

Использование различных форм и методов построения отчета о денежных потоках позволяет проводить анализ их объемов и структуры в нескольких аспектах. В результате пользователь получает детальное представление об операционных, инвестиционных и финансовых операциях, проведенных предприятием за рассматриваемый период. Это, в свою очередь, позволяет ему сформировать суждение о сильных и слабых сторонах данного предприятия, его текущих и потенциальных проблемах.

В общем случае способность предприятия генерировать значительные денежные потоки от основной деятельности является положительным фактом. Однако в процессе анализа следует всегда обращать внимание на то, в какой степени операционные потоки покрывают потребность в инвестициях, выплаты по займам или дивидендам. Стабильность операционного потока в динамике свидетельствует об устойчивом финансовом положении предприятия, эффективной работе его менеджмента. В то же время слишком большая зависимость от внешнего финансирования для покрытия текущих потребностей должна рассматриваться как негативный сигнал.

Наконец, стабильная отрицательная величина чистого денежного потока свидетельствует о серьезных финансовых затруднениях, ведущих к банкротству. Построение и анализ различных отчетов о денежных потоках в сочетании с другими видами отчетности обеспечивает более глубокое понимание реального положения предприятия, фактических результатов его деятельности и будущих перспектив.

Литература:- Положение по бухгалтерскому учету, «Отчет о движении денежных средств» (23/2011), утвержденное Приказом от 02.02.2011 №11н.

- Международный стандарт финансовой отчетности (IAS) 7 «Отчет о движении денежных средств».

- Родина М.С. Отчет о движении денежных средств как возможность повысить информативность финансовой отчетности // Национальная ассоциация ученых. Экономические науки. 2015. N IX(14). с. 81-84.

- Пятов М.Л. Новый Закон «О бухгалтерском учете»: система регулирующих практику документов // БУХ.1С. 2013. №2.

- Кадыров И.С. Проблемы составления отчета о движении денежных средств в коммерческих организациях // Вестник Адыгейского государственного университета. 2011. №2. с. 17-24.

- Пивкин С.А. Повышение информативности отчета о движении денежных средств при инновациях // Актуальные проблемы гуманитарных и естественных наук. 2015. №№7-4.

- Пескова О.С., Горькаева Д.А. Управленческий учет движения денежных потоков в коммерческих организациях // Известия ВолгГТУ. 2015. №15(179). с. 140-144.

- Прокопович Д.А. Отчет о движении денежных средств по МСФО // Вестник профессиональных бухгалтеров. 2012. №5. с. 10-30.

- Каленская В. Подготовка отчета о движении денежных средств прямым методом: практика применения МСФО 7 // Финансовый директор. 2008. №12.

- Хахонова Н.Н. Информационное значение отчета о движении денежных средств: российский и международный аспекты // Учет и статистика. 2005. №6. с. 57-62.

Автор: Игорь Ярославович Лyкaceвич, доктор

экономических наук, профессор, заведующий кафедрой финансового

менеджмента Всероссийского

заочного финансово-экономического института.

Источник: