| Главная » Статьи » Инвестиционный анализ » Теория |

APT. Арбитражное ценообразование (Arbitrage Pricing Theory)

|

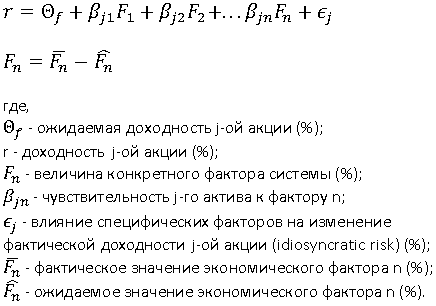

В 1976 г. Стивен Росс (Ross S. The arbitrage theory of capital asset pricing // Journal of Economic Theory. 1976. 13 (3)) предложил метод, названный теорией арбитражного ценообразования (Arbitrage Pricing Theory, APT). Арбитраж (arbitrage) – разновидность спекулятивной операции на финансовых рынках, которая основана на использовании разницы в ценах на различных секторах рынка. Модель APT основана на том, что инвестор стремится увеличить доходность своего портфеля без увеличения риска каждый раз, когда возникает такая возможность. Инвесторы используют принцип арбитража, то есть стремятся увеличить доходность своего портфеля без увеличения риска каждый раз, когда возникает возможность получения безрисковой прибыли путем использования разных цен на одинаковые ценные бумаги или другие активы. Модель арбитражного ценообразования в отличие от CAPM дает возможность включения любого количества факторов риска. Так что требуемая доходность может быть функцией трех или большего числа факторов. Основные допущения модели APT состоят в том, что доходность каждой акции зависит, с одной стороны, от всеобщих макроэкономических факторов, а с другой – от внутренних факторов (помех) в деятельности компании. Доходность отдельной акции в теории арбитражного ценообразования рассчитывают по формуле: Для использования модели APT необходимо определить перечень макроэкономических факторов, затем оценить премии за ожидаемый риск по каждому из факторов и определить чувствительность каждой акции к этим факторам. В случае несовпадения фактического значения доходности с расчетным более доходный актив будет покупаться, а его цена расти; менее доходный актив будет продаваться и его цена будет падать. Арбитражная теория ценообразования также основывается на ряде допущений, критически влияющих на ее практическую применимость и возможность качественного прогноза движения рынка. Приведем основные из них:

Модель арбитражного ценообразования имеет на ряд существенных недостатков:

Кроме того, данный подход ретроспективен, т. к. строится на негласном допущении, что в будущем биржевые курсы будут вести себя так же, как и в прошлом. С развитием таких явлений, как электронная коммерция и глобализация, охватывающая разнообразные сферы бизнеса, подобный ход мыслей, скорее, похож на попытку выдать желаемое за действительное. Литература:

|

|

|

|

|

| Тэги: |

- Анализ инвестиционных проектов: в поисках идеального баланса

- Окупаемость и возврат инвестиционных затрат

- Модель Гордона (Gordon Growth Model)

- Принципы оценки инвестиций

- Применение модели Ольсона для оценки рыночной стоимости компании