| Главная » Статьи » Финансовый анализ » Анализ в торговой организации |

Финансовое равновесие торговой компании

|

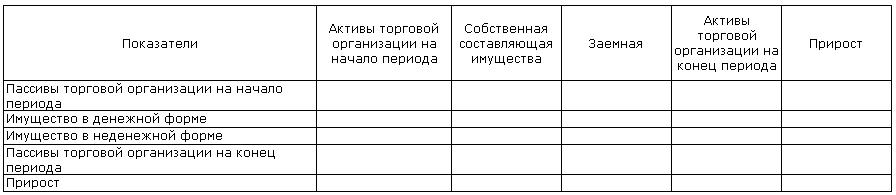

Под финансовым равновесием понимается оптимальный уровень ликвидности и платежеспособности наряду с обеспечением необходимого уровня рентабельности собственных средств. Другими словами, деятельность торговой организации должна быть построена так, чтобы существующая структура и схема движения активов вовремя обеспечивали бы нужные поступления средств для покрытия своих краткосрочных и долгосрочных обязательств с сохранением достаточного уровня эффективности функционирования компании. Сложность определения финансового равновесия заключается еще и в том, что оно должно быть обеспечено во времени, т.е. в динамике. Значит, для анализа важны, прежде всего, не статичные (на отчетную дату) показатели, а динамичные, выраженные в темпах роста и темпах прироста. В целом финансовое равновесие торговой организации можно представить как балансирование между ее имуществом в денежной и не денежной формах (для обеспечения необходимого уровня ликвидности активов) и величинами собственного и заемного капитала компании (посредством регулирования рентабельности собственного капитала при помощи эффекта финансового рычага). Когда соотношение между собственными и заемными средствами находит свое выражение в действии эффекта финансового рычага, то целесообразно предположить, что в структуре активов действует подобного рода рычаг, который определяет соотношение активов компании в различных формах. Как уже отмечалось, для обеспечения финансового равновесия важно не статичное состояние имущества торговой организации, а его динамика, поэтому целесообразнее всего разделение имущества по форме и содержанию с выделением начальной величины, размера на конец рассматриваемого периода и изменения в течение периода. В данном случае можно будет видеть, насколько приросла или уменьшилась, допустим, составляющая имущества торговой организации в денежной форме, собственная составляющая капитала компании и т.д. Для обеспечения такой классификации имущества торговой организации в динамике можно использовать ниже приведенную таблицу.  После проведения группировки имущества торговой организации необходимо обратиться к показателям финансового состояния и конкретизировать сущность некоторых из них. Рассматривая ликвидность и платежеспособность организации, менеджмент, как правило, больше интересуется показателями абсолютной платежеспособности и ликвидности, следовательно, основным элементом в анализе этих показателей должны выступать денежный капитал компании или имущество в денежной форме. В анализе капитала торговой организации с выделением в нем собственной и заемной составляющей очень важна характеристика именно собственной составляющей имущества компании, поскольку собственный капитал характеризует собой и тот накопленный потенциал для дальнейшего развития организации, который образуется после выплат по всем ее обязательствам. Для этих целей наиболее удобно использовать многофакторный анализ, который находит широкое применение в экономическом анализе. Сущность многофакторного анализа заключается в том, что одно явление (в данном случае весь капитал организации) разбивается на несколько явлений (составляющих всего капитала торговой организации; это могут быть также и относительные показатели, характеризующие степень и эффективность использования капитала). Затем, анализируя данную систему показателей, можно сделать вывод, за счет каких факторов произошло то или иное изменение имущества торговой организации. Количество и экономический смысл таких показателей определяются целями самого анализа. Более того, экономическая природа собственного капитала, заемной составляющей капитала торговой организации, имущества в различных формах определяет количественное соотношение между их величинами. Только при соблюдении этого соотношения во времени возможно достичь финансового равновесия торговой организации. Так, темп роста заемного капитала в торговой организации не должен превосходить темп роста имущества в не денежной форме, а прирост имущества в не денежной форме не должен превышать темп роста всего имущества компании. Затем следует более быстрый темп роста имущества в денежной форме, быстрее же всех должен расти собственный капитал торговой организации. Поэтому в каждой торговой организации можно рассчитать темпы роста каждой из рассмотренных составляющих имущества и присвоить этим темпам соответствующие ранги. Совместив фактические ранги темпов роста с нормативными, можно выявить, какие из составляющих имущества торговой организации растут в недостаточной степени. В заключение отметим: практически во всех торговых организациях нет оптимальной структуры финансов, которая бы обеспечивала поддержание финансового равновесия во времени. Во многом такая ситуация объясняется сложностью учета и ведения рассмотренной системы отслеживания показателей. По материалам статьи Оценка финансового состояния торговой организации, опубликованной в журнале «Финансовые и бухгалтерские консультации» 8/2008, автор В.В. Авдеев |

|

|

|

|

| Тэги: |

- Прогнозирование объема продаж в MS Excel

- Определение целевого объема продаж

- Факторный анализ продаж в организациях оптовой торговли

- Анализ товарных запасов и оборачиваемости товаров

- Анализ объема продаж розничных магазинов